Geen kostenvergoeding door uitblijven reactie

27 maart 2025

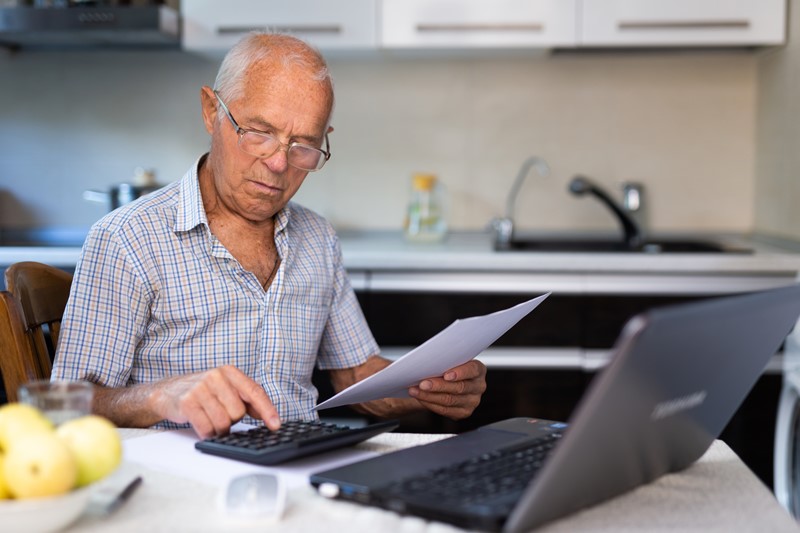

De inspecteur van de Belastingdienst heeft een te hoge aanslag inkomstenbelasting opgelegd aan een

Haviltex-norm bepalend bij uitleg offerte administratiekantoor

27 maart 2025

Een Nederlandse bv verkoopt artikelen aan particulieren in de EU. De bv schakelt een adviesbureau in om

Interne compensatie bij onjuiste renteaftrek in vastgoedverhuur

27 maart 2025

Een huiseigenaar bezit zeven verhuurde woningen. In zijn aangifte heeft hij inkomsten uit verhuur

Herinvesteringsreserve te lang op de balans

27 maart 2025

Een vennootschap, waarvan een echtpaar de aandeelhouders zijn en de man als enig bestuurder fungeert,

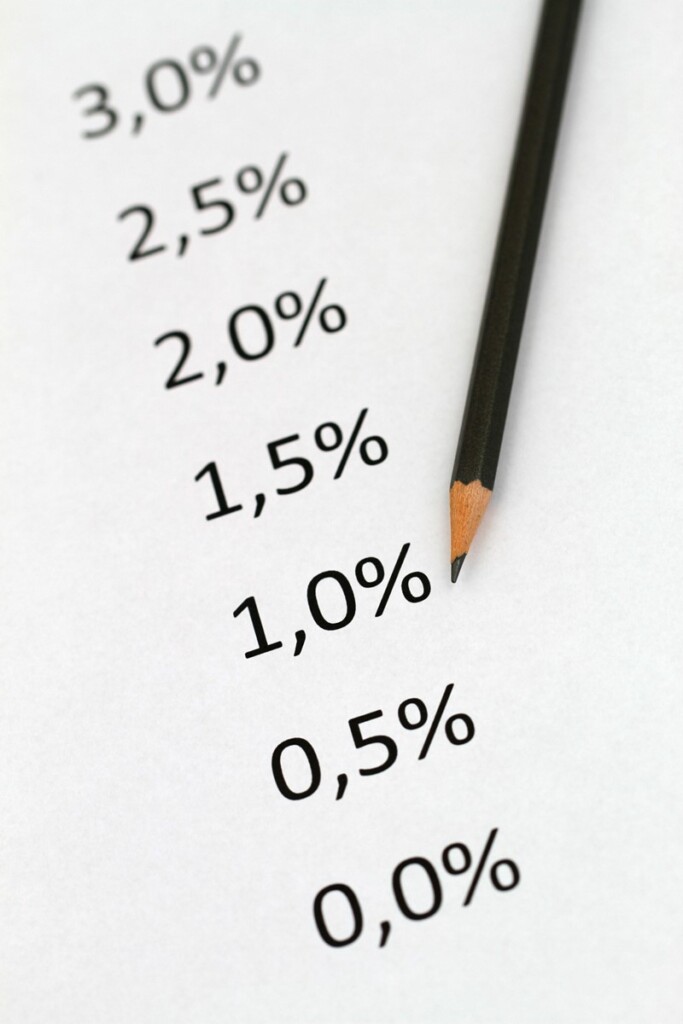

Forfaitaire rendementen banktegoeden en schulden 2024

20 maart 2025

De staatssecretaris van Financiën heeft de forfaitaire rendementspercentages in box 3 voor banktegoeden

Geen opgewekt vertrouwen door vooraf ingevulde aangifte

20 maart 2025

Een man geeft in zijn aangifte inkomstenbelasting het inkomen uit twee bv’s op. Aan de man wordt

Verlies adviesbureau niet meer verrekenbaar met overig inkomen

20 maart 2025

De schok kwam hard aan. Een belastingaanslag € 18.000 hoger dan verwacht. Na 15 jaar acceptatie

Verzoek correctie geldt voor alle aanslagen

20 maart 2025

In een recente uitspraak trekt de hoogste rechter een streep door het formalisme van de Belastingdienst.

Irritatie over navordering onder de irritatiegrens

20 maart 2025

Een belastingplichtige, die zelf om een correctie vraagt, kan later geen beroep doen op het

Wetsvoorstel tegenbewijsregeling box 3 naar Tweede Kamer

20 maart 2025

De staatssecretaris van Financiën heeft het voorstel Wet tegenbewijsregeling box 3 ingediend bij de

Btw ook verschuldigd bij no show

13 maart 2025

Een internetveiling en de inspecteur worden het niet eens over de verschuldigdheid van omzetbelasting bij

Afwaarderen forse rekening-courantschuld is winstuitdeling

13 maart 2025

Een directeur-grootaandeelhouder (dga) kampt met een forse rekening-courantschuld aan zijn eigen bv van

Saldomethode lijfrente: Wie stelt moet bewijzen

13 maart 2025

Een belastingplichtige koopt in 2020 zijn lijfrenteverzekering af voor een bedrag van € 2.765. De

Zelfstandig ondernemer of toch resultaatgenieter?

13 maart 2025

Een belastingplichtige voert drie activiteiten uit: boekhouden, kavelhandel en loodgieterswerk in

Met een geschorst voertuig de weg op? Tijdens evenementen kan dat

6 maart 2025

Met een geschorst motorrijtuig van 15 jaar of ouder, zoals een oldtimer, kan toch onder bepaalde

Hoge Raad in Uber-zaak: chauffeurs kunnen zowel zelfstandigen als werknemers zijn

6 maart 2025

De Hoge Raad heeft een aantal juridische vragen beantwoord in de rechtszaak tussen Uber en vakbond FNV.

Naheffingsaanslag parkeerbelasting van € 0 is onrechtmatig

6 maart 2025

Een automobilist parkeert zijn auto aan de Oscarlaan in Almere. Het eerste uur parkeren is hier gratis.

Geen rechtsherstel box 3 ondanks lagere aanslag

6 maart 2025

Een Nederlandse belastingplichtige heeft onroerende zaken in Frankrijk en Duitsland en staat voor een

Belastingdienst stelt digitaal bezwaar verder uit

27 februari 2025

De Belastingdienst werkt samen met koepelorganisaties en softwareontwikkelaars aan de invoering van

Alleen zakelijke ritten administreren blijkt niet voldoende

27 februari 2025

Een ondernemer levert belegde broodjes aan tankstations en bedrijven. Hij maakt daarbij gebruik van een

Celstraf zorgt niet voor fiscaal huisarrest

27 februari 2025

Een belastingplichtige die in 2007 naar Spanje is geëmigreerd, kwam in conflict met de Nederlandse

Zonder aanmelding geen KOR

27 februari 2025

Een kleine ondernemer doet geen aangifte btw. De inspecteur legt daarom een naheffingsaanslag

Verder uitstel bedrag ineens

20 februari 2025

Bij de Eerste Kamer is het wetsvoorstel Wet herziening bedrag ineens in behandeling. De minister van SZW

Te laat reageren van de gemeente heeft dwangsom tot gevolg

20 februari 2025

De rechtbank heeft een duidelijk signaal afgegeven over het belang van tijdige besluitvorming door

Excessieve rente op aandeelhoudersleningen doorbreekt fbi-status

20 februari 2025

Een bv betwist haar uitsluiting van het fbi-regime en stelt dat de rente op aandeelhoudersleningen

Van hooischuur naar hoofdpijndossier

20 februari 2025

Een dga heeft een voormalige hooischuur bij zijn woning verbouwd tot kantoorruimte. Deze ruimte stelt hij

Bezwaarschriften belastingrente Vpb aangewezen als massaal bezwaar

20 februari 2025

De staatssecretaris van Financiën merkt de bezwaarschriften tegen de belastingrente voor de

Advies Raad van State over wetsvoorstel tegenbewijsregeling box 3

20 februari 2025

De Raad van State heeft zijn advies over het wetsvoorstel Wet tegenbewijsregeling box 3 gepubliceerd. Het

Mag de Belastingdienst aanmaningskosten in rekening brengen aan een buitenlands belastingplichtige?

13 februari 2025

Een Nederlands echtpaar, dat buiten Nederland woont en Nederlands belastingplichtig is, ontving in 2020

Geen zelfstandigenaftrek voor ondernemer, die ook werkt voor de bv van de partner

13 februari 2025

Een ondernemer heeft recht op de zelfstandigenaftrek als hij voldoet aan het urencriterium. Dat houdt in,

Btw-vrijstelling voor thuistest

13 februari 2025

Een bv biedt testkits aan, waarmee afnemers zich kunnen laten testen op soa's. De bv werkt samen met een

Geen onbeperkte verliesverrekening voor verlengd boekjaar 2012/2013

13 februari 2025

Per 1 januari 2022 zijn de temporiseringsmaatregel en de onbeperkte voorwaartse

Schenking in 2024? Aangifte schenkbelasting voor 1 maart

13 februari 2025

Bij het ontvangen van een schenking is het meestal verplicht om aangifte te doen bij de Belastingdienst

Betaalde rente voor ex niet aftrekbaar

13 februari 2025

Een man blijft na de scheiding in de voormalige echtelijke woning wonen en neemt de volledige

Hoger beroep inspecteur niet-ontvankelijk door te laat indienen van motivering

6 februari 2025

Een inspecteur diende op 25 oktober 2022 pro forma een hogerberoepschrift in tegen een uitspraak van de

Kabinet gaat door met wetsvoorstel Wet werkelijk rendement box 3

6 februari 2025

De staatssecretaris van Financiën heeft in een brief aan de Tweede Kamer een eerste reactie gegeven op

Herinvesteringsvoornemen aanwezig ondanks ontbreken van een concreet plan voor vervanging

6 februari 2025

Na verwijzing door de Hoge Raad dient Hof Den Bosch de vraag te beantwoorden of een bv een

Aanmanen mag pas na afwijzen verzoek kwijtschelding

6 februari 2025

Een man krijgt een aanslag lokale belastingen. Hij vraagt hiervoor kwijtschelding aan, maar stuurt het

Belastingdienst controleert in 2025 extra op zakelijke kosten

6 februari 2025

De Belastingdienst gaat in 2025 extra aandacht besteden aan de beoordeling van zakelijke kosten, onder

Negatieve spaarrente is negatief inkomen box 3

6 februari 2025

Een man doet aangifte inkomstenbelasting. Hij geeft in box 3 een belastbaar inkomen aan van € 207.

Wie kan er bezwaar maken tegen parkeerboete?

30 januari 2025

Een naheffingsaanslag parkeerbelasting wordt aan de kentekenhouder van de auto opgelegd. De bestuurder

Termijn voor indienen suppletie omzetbelasting

30 januari 2025

De Algemene wet inzake rijksbelastingen bepaalt dat belastingplichtigen verplicht zijn om de inspecteur

Kort kijken, hoog schatten: het hof fluit de inspecteur terug

30 januari 2025

Een belastingplichtige runt samen met een medevennoot een coffeeshop. Na waarnemingen ter plaatse (wtp's)

Parkeerbelasting voor pakketbezorgers per levering beoordelen

30 januari 2025

Voor het betalen van parkeerbelasting geldt een uitzondering als sprake is van ‘het onmiddellijk laden of

Papier telt: vast contract zonder schriftelijke vastlegging kost werkgever geld

30 januari 2025

Een groothandelaar in voedingsmiddelen kreeg van de Belastingdienst een naheffingsaanslag premieheffing

Verklaring betalingsgedrag nu ook online aanvragen

30 januari 2025

Vanaf nu is het mogelijk om online een verklaring betalingsgedrag aan te vragen. Met een verklaring

Verlaagde btw-tarief van toepassing bij sporten op het strand

30 januari 2025

De Hoge Raad heeft geoordeeld dat buitensportactiviteiten op en rond het strand onder het verlaagd

Aangifte is impliciet verzoek om doorschuiven verkrijgingsprijs

23 januari 2025

Een zoon erft in 2011 de helft van de aandelen van een bv van zijn moeder. In de aangifte

WOZ: Vergelijkingsobjecten uit andere dorpskern bruikbaar

23 januari 2025

Een woningeigenaar is het niet eens met de WOZ-waarde van zijn woning. De woningeigenaar vindt onder meer

Gerechtshof corrigeert onredelijke schatting van inspecteur

23 januari 2025

Een ondernemer exploiteert huurrechten met betrekking tot panden. Dit houdt in dat hij panden huurt en

Muziekproductie ondanks fiscale winst geen bron van inkomen

16 januari 2025

Een belastingplichtige die elektronische muziek produceert, komt in conflict met de Belastingdienst over

Kwijtschelding schuld ex-partner is belaste schenking

16 januari 2025

Rechtbank Zeeland-West-Brabant heeft het beroep beoordeeld van een belanghebbende tegen de aan hem

Te late aangifte erfbelasting leidt tot belastingrente

9 januari 2025

De rechtbank Zeeland-West-Brabant is van oordeel dat de inspecteur terecht belastingrente in rekening

‘Zachte landing’ in handhavingsplan arbeidsrelaties 2025

9 januari 2025

De Belastingdienst gaat vanaf 1 januari 2025 weer volledig handhaven bij organisaties die werken met

Modernisering van geschillenregeling en enquêteprocedure voor aandeelhouders

9 januari 2025

Aandeelhouders hebben soms geschillen over de gang van zaken binnen een vennootschap. Het recht moet dan

Belastingadviseur faalt bij onderbouwing zakelijke kosten

9 januari 2025

Een belastingadviseur raakte verwikkeld in een juridische strijd met de Belastingdienst over de

Milieulijst 2025 vastgesteld

2 januari 2025

De staatssecretaris van I en W heeft de Milieulijst 2025 vastgesteld. De Milieulijst omvat de

Nadere invulling van begrip “werkelijk rendement”

2 januari 2025

De Hoge Raad heeft kort voor het einde van 2024 enkele arresten gewezen over de samenstelling van het

Aandachtspunten 2025 loonheffingen

2 januari 2025

Gebruikelijk loon

Op werknemers met een aanmerkelijk belang (meestal de dga en diens partner) in de

Tarieven, heffingskortingen en bedragen inkomstenbelasting 2025

2 januari 2025

De tarieven in box 1 van de inkomstenbelasting en voor de loonbelasting zijn in 2025 als

Energielijst 2025

2 januari 2025

De minister van Klimaat en Groene Groei heeft de Energielijst 2025 vastgesteld. Deze lijst bevat de

Betaal voorlopige aanslag niet te vroeg

19 december 2024

In december 2024 verzendt de Belastingdienst al aanslagen over 2025. Deze hebben een dagtekening in

Invoering belastingheffing box 3 over werkelijk rendement niet voor 2028

19 december 2024

Naar aanleiding van het kritische advies van de Raad van State over het wetsvoorstel werkelijk rendement

Opschorting overgangsrecht btw-verhoging cultuur

19 december 2024

De staatssecretaris van Financiën heeft in een brief aan de Tweede Kamer meegedeeld, dat hij het

ISDE-regeling opent weer op 2 januari 2025

19 december 2024

Vanaf 2 januari 2025 kunnen woningeigenaren weer subsidie aanvragen voor de verduurzaming van hun woning.

Strenge toets voor beroepskosten van resultaatgenieter

19 december 2024

Een depothouder, die kranten en tijdschriften bezorgt, heeft in zijn aangifte ruim € 2.500 aan

Pakket Belastingplan 2025 aangenomen

19 december 2024

De Eerste Kamer heeft het pakket Belastingplan 2025 aangenomen. Over het eigenlijke wetsvoorstel

Naheffingen mrb door onjuist gebruik handelaarskenteken

12 december 2024

Auto’s, die tot de bedrijfsvoorraad van een autohandelaar behoren, mogen alleen de openbare weg op

Per 1 januari 2025 geldende bedragen in de SZW-regelgeving

12 december 2024

De minister van SZW heeft een mededeling gepubliceerd met per 1 januari 2025 geldende bedragen in de

Box 3: ongerealiseerde vermogenswinsten tellen mee bij werkelijk rendement

12 december 2024

Moeten ongerealiseerde vermogenswinsten of -verliezen worden meegenomen bij de bepaling van het

Cryptovaluta vormen belastbaar vermogen in box 3

12 december 2024

Vallen cryptovaluta onder de bezittingen, die in box 3 belast worden? Deze vraag stond centraal in een

Raad van State uit bezwaren tegen nieuw box 3-stelsel

5 december 2024

Er kleven grote bezwaren aan het box 3-stelsel dat de regering voorstelt. Tot die conclusie komt de Raad

Premiepercentages en maximum premieloon 2025

5 december 2024

De minister van SZW heeft de premiepercentages voor de sociale verzekeringen en het maximum premieloon

Recht op aftrek voorbelasting bij kosteloze terbeschikkingstelling

5 december 2024

De btw-richtlijn geeft ondernemers het recht op aftrek van omzetbelasting die door andere ondernemers aan

Overdrachtsbelasting bij aankoop van een woning: wanneer komt u in aanmerking voor het verlaagde tarief?

5 december 2024

In de regel betaalt u bij de aankoop van een eigen woning 2% overdrachtsbelasting, maar er bestaan

Bijzondere omstandigheden: proceskostenvergoeding onder de loep

5 december 2024

Heeft de rechtbank terecht geoordeeld dat sprake is van bijzondere omstandigheden in de zin van het

Indexering griffierechten per 1 januari 2025

28 november 2024

Om een procedure voor de rechter te kunnen voeren, moeten griffierechten worden betaald.

Per 1 januari

Toepassing eigenwoningregeling bij besluit tot verkoop voor juridische levering woning

28 november 2024

De Belastingdienst is van mening dat de eigenwoningregeling niet van toepassing is wanneer

Berekening heffingskortingen bij gedeeltelijke belastingplicht

28 november 2024

Wanneer iemand slechts gedurende een deel van het jaar in Nederland woont, ontstaat de vraag hoe de

Hoge Raad: ongelijke behandeling bij WGA-uitkering en arbeidskorting

28 november 2024

In 2018 ontving de belanghebbende in een procedure naast zijn loon een WGA-uitkering. De uitkering werd

Premie en bijdrageloon Zorgverzekeringswet 2025

21 november 2024

De minister van VWS heeft het bijdrageloon en het bijdrage-inkomen voor de Zorgverzekeringswet voor het

AOW-leeftijd blijft 67 jaar en 3 maanden in 2030

21 november 2024

De minister van SZW heeft de AOW-leeftijd en de leeftijd, waarop de AOW-opbouw begint, voor het jaar 2030

Wanneer kunnen fiscale partners de onderlinge verdeling van inkomsten bepalen of herzien bij navordering?

21 november 2024

De Wet IB 2001 bepaalt dat fiscale partners de onderlinge verhouding van de verdeelbare posten

Villatax is geen ongeoorloofde inbreuk op het eigendomsrecht

21 november 2024

Wie een eigen woning heeft, dient inkomstenbelasting te betalen over het zogenaamde eigenwoningforfait.

Belastingrente van 8% voor vennootschapsbelasting onverbindend

21 november 2024

Belastingrente

De Belastingdienst brengt belastingrente in rekening wanneer een (voorlopige) aanslag

Hoge Raad stelt strikte eisen aan voortvarendheid

21 november 2024

In 2014 diende een belastingplichtige een inkeerverzoek in. De inspecteur heeft meerdere keren gevraagd

Kostenopslag naheffing parkeerbelasting is geen straf

14 november 2024

Recent heeft de rechtbank aan de Hoge Raad prejudiciële vragen gesteld over de kostenopslag bij

Toelaatbaarheid tweede aanslag afvalstoffenheffing

14 november 2024

In een zaak tussen het college van B en W van de gemeente Sint-Michielsgestel en een inwoner van de

Einde handhavingsmoratorium arbeidsrelaties

14 november 2024

In 2016 is de Wet Deregulering Beoordeling Arbeidsrelaties (DBA) ingevoerd. Met deze wet zijn de

Paardenaccommodatie als onderdeel van de eigen woning?

14 november 2024

In hoger beroep bij het hof was de vraag of de hypotheekschuld voor de paardenaccommodatie van de

Aanpassingen in de 30%-regeling

14 november 2024

Voor werknemers met een specifieke deskundigheid, die uit het buitenland zijn aangeworven, kan op verzoek

Aandachtspunten jaarafsluiting loonadministratie

14 november 2024

Controleer voor het afsluiten van het boekjaar de loonadministratie op de onderstaande punten:

de

Premie 2025 pensioenregeling payrollkrachten

14 november 2024

In het Besluit allocatie arbeidskrachten door intermediairs wordt een adequate pensioenregeling voor

Verlenging SLIM-regeling

14 november 2024

De minister van SZW heeft de Regeling tot verlenging en wijziging van de SLIM-regeling ter kennisneming

Plan je investeringen

7 november 2024

Kleinschaligheidsinvesteringsaftrek

De kleinschaligheidsinvesteringsaftrek (KIA) voor investeringen

Veranderingen in de kleineondernemersregeling per 2025

7 november 2024

De kleineondernemersregeling (KOR) houdt in, dat in Nederland gevestigde ondernemers gebruik kunnen maken

Toepassing werkkostenregeling 2024

7 november 2024

Vrije ruimte

Uitgangspunt van de werkkostenregeling is dat alle vergoedingen en verstrekkingen aan

Aftrek uitgaven voor inkomensvoorzieningen van buitenlands belastingplichtige: Schumacker-doctrine toegepast

7 november 2024

Een inwoner van België, die in Nederland werkzaam is, wil de betaalde premie voor een

Salaris dga over 2024

7 november 2024

De dga en zijn partner zijn wettelijk verplicht om voor hun werk voor de bv ten minste een gebruikelijk

Berekening belastingrente blijft in stand ondanks beroep op zorgvuldigheidsbeginsel

7 november 2024

De inspecteur legt twee jaar nadat de in de bezwaarperiode alsnog een aangifte is ingediend een

Let op de hoogte van de schuld aan de eigen bv!

7 november 2024

Houders van een aanmerkelijk belang in een bv (5% of meer van de aandelen) moeten inkomstenbelasting in

Hoge Raad beslist: maaltijdkosten zakelijk, ‘tenzij…’

7 november 2024

Een ondernemer, die op verschillende locaties in Nederland werkzaam was, had een geschil met de

Belastingheffing in box 3 als het werkelijke rendement lager is dan het forfaitaire rendement

7 november 2024

Verzoek ambtshalve vermindering aanslagen inkomstenbelasting 2019 en 2020

Het ministerie van Financiën

Maak bezwaar tegen de “villatax”

7 november 2024

Wie een eigen woning heeft, dient inkomstenbelasting te betalen over het zogenaamde eigenwoningforfait.

Draag bij leven vermogen over naar de (klein)kinderen om erfbelasting te beperken

7 november 2024

Wanneer u geen testament heeft laten opstellen, geldt bij overlijden het wettelijk erfrecht. Dat komt er

Middeling van inkomens voor het laatst mogelijk over de jaren 2022 tot en met 2024

7 november 2024

Mensen met een sterk wisselend inkomen in box 1 kunnen met een beroep op de middelingsregeling een

Fiscale eenheid aangaan of verbreken?

7 november 2024

Onder voorwaarden kan een groep van vennootschappen voor de vennootschapsbelasting een fiscale eenheid

Vergeet de herziening van de aftrek voorbelasting niet

7 november 2024

De btw op bedrijfsmiddelen komt in aftrek naar gelang van de mate waarin u de bedrijfsmiddelen voor

Wijzigingen loonkostenvoordelen per 2025

7 november 2024

Het lage-inkomensvoordeel (LIV) vervalt per 1 januari 2025. Het loonkostenvoordeel (LKV) voor oudere

Feitelijk gescheiden levende gehuwden blijven elkaars fiscale partner

31 oktober 2024

Een procedure voor Hof Den Bosch betrof de vraag of apart wonende gehuwden voor de belastingheffing als

Startersvrijstelling overdrachtsbelasting geldt niet voor verkrijging schoolgebouw

31 oktober 2024

Bij de verkrijging van in Nederland gelegen onroerende zaken wordt overdrachtsbelasting geheven. De

Tweede nota van wijziging Belastingplan 2025

31 oktober 2024

De staatssecretaris van Financiën heeft de tweede nota van wijziging op het wetsvoorstel Belastingplan

Landbouwvrijstelling bij inbreng van cultuurgrond in maatschap

31 oktober 2024

In deze zaak gaat het om de toepassing van de landbouwvrijstelling op cultuurgrond, die aanvankelijk is

Verlaagd btw-tarief van toepassing op gratis servicebeurt?

31 oktober 2024

Een fabrikant van e-bikes biedt bij de verkoop van een fiets de eerste servicebeurt gratis aan. De

Geen verliesaftrek door onjuiste vermogensetikettering?

31 oktober 2024

Een startende projectontwikkelaar kocht een perceel grond om daarop een pand te bouwen. De bedoeling was

Vermogensgrens zorgtoeslag 2025

24 oktober 2024

De minister van VWS heeft de bedragen van de vermogenstoets voor de zorgtoeslag voor 2025 vastgesteld.

Akkoord vroegpensioenregeling

24 oktober 2024

Werknemersorganisaties, werkgeversorganisaties en het kabinet hebben een akkoord bereikt over een

Pakketbezorger parkeert niet, maar stopt voor onmiddellijk laden en lossen

24 oktober 2024

Gemeenten kunnen parkeerbelasting heffen. De Gemeentewet verstaat onder parkeren het gedurende een

Gebruikelijkloonregeling van toepassing

24 oktober 2024

Op grond van de wet op de loonbelasting dient een bv voor een aanmerkelijk belanghouder, die

Minimumloon per 1 januari 2025

17 oktober 2024

De minister van SZW heeft het minimumuurloon per 1 januari 2025 vastgesteld op € 14,06. Het

Geen bouwdepot maar spaarrekening

17 oktober 2024

Hof Den Bosch heeft in een procedure over een aanslag inkomstenbelasting over het jaar 2017 geoordeeld

Bedrijfsopvolgingsregeling niet van toepassing

17 oktober 2024

Een echtpaar schonk hun dochter een deel van de onderneming. De dochter claimde de vrijstelling van

Hoge Raad vernietigt boetebeschikkingen: opzet bij niet aangeven gebruikelijk loon onvoldoende bewezen

17 oktober 2024

Een recent arrest van de Hoge Raad ging over de vraag of de Belastingdienst terecht navorderingsaanslagen

Afwaardering regresvordering dga niet ten laste van inkomen

17 oktober 2024

De dga van een holding ging in hoger beroep bij het hof vanwege een geschil met de Belastingdienst. De

Loonkostenvoordelen

15 oktober 2024

Het lage-inkomensvoordeel (LIV) vervalt per 1 januari 2025. Het loonkostenvoordeel (LKV) voor oudere

Vervallen laag tarief omzetbelasting per 1 januari 2025 voor agrarische leveringen

10 oktober 2024

Toepassing van het lage tarief van de omzetbelasting voor agrarische goederen is door het afschaffen van

Nota van wijziging wetsvoorstel Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2025

10 oktober 2024

Preferente aandelen kwalificeren alleen voor de doorschuifregelingen aanmerkelijk belang (DSR ab) en de

Indexatie 2025 kinderopvangtoeslag

10 oktober 2024

De staatssecretaris van Financiën heeft het Besluit kinderopvangtoeslag gewijzigd in verband met de

Verzwijgen van omzet en de valkuil van een bankrekening op eigen naam

10 oktober 2024

Een bv, die een nertsenfokkerij dreef, heeft bewust omzetbedragen buiten het zicht van de Belastingdienst

Wetsvoorstel Wet tijdelijke regeling alleenverdienersproblematiek

3 oktober 2024

De staatssecretaris van SZW heeft het wetsvoorstel Wet tijdelijke regeling alleenverdienersproblematiek

Ontslag voor werknemer die niet meewerkt aan re-integratie

3 oktober 2024

Een werkgever heeft de kantonrechter verzocht om ontbinding van de arbeidsovereenkomst van een zieke

Koper verplicht tot sloop: geen levering bouwgrond

3 oktober 2024

De verkrijging van een in Nederland gelegen onroerende zaak vormt een belastbaar feit voor de

Alleen specifieke orthopedische maatvoetbedden vallen onder verlaagd btw-tarief

3 oktober 2024

Een bedrijf, dat orthopedische maatvoetbedden maakt, heeft bezwaar gemaakt tegen een naheffing van

Wanneer is een biologisch kind ook een “fiscaal kind”?

3 oktober 2024

Een kind ontvangt van zijn overleden biologische vader een erfenis. De vader heeft het kind juridisch

Disproportionele tariefsverhoging forensenbelasting

3 oktober 2024

De gemeente Gulpen-Wittem heeft de forensenbelasting fors verhoogd om de vastgelopen woningmarkt te

Uitstel inwerkingtredingsdatum bedrag ineens

26 september 2024

De minister van SZW heeft de Tweede Kamer laten weten dat de mogelijkheid om een deel van het

Verplichte aanwezigheid voor aanvang dienst is betaalde werktijd

26 september 2024

De Hoge Raad heeft het beroep in cassatie van een werkgever tegen een uitspraak van Hof Den Haag zonder

Koopprijs of taxatiewaarde: waarover wordt overdrachtsbelasting betaald?

26 september 2024

Een jong stel heeft een woning gekocht. Bij de levering is overdrachtsbelasting betaald over de

Stand van zaken Wet rechtsherstel box 3 en Overbruggingswet box 3

26 september 2024

De staatssecretaris van Financiën heeft de Tweede Kamer geïnformeerd over de stand van zaken met

Geen vrijval van herinvesteringsreserve door weigering van vergunning

25 september 2024

Een tuinbouwer heeft een gedeelte van zijn grond verkocht en een herinvesteringsreserve (hierna: HIR)

Tarieven en heffingskortingen 2025

18 september 2024

Het pakket Belastingplan 2025 bestaat uit tien wetsvoorstellen met een breed palet aan fiscale

Aftrekposten inkomstenbelasting

18 september 2024

Kosten werkruimte

De regeling inzake de aftrek van kosten en lasten die verband houden met een

Voorgestelde wijzigingen vennootschapsbelasting

18 september 2024

Earningstrippingmaatregel

De earningstrippingmaatregel beperkt de aftrekbaarheid van het verschil tussen

Wet excessief lenen en samenwerkingsverbanden

18 september 2024

De Wet excessief lenen bij eigen vennootschap regelt dat als een aanmerkelijkbelanghouder meer dan €

Wijzigingen loonbelasting

18 september 2024

Gerichte vrijstelling voor OV-abonnementen

Via het Belastingplan 2024 is de gerichte vrijstelling voor

Wijzigingen omzetbelasting per 1 januari 2026

18 september 2024

Diensten aan onroerende zaken

In de Wet OB 1968 is een regeling opgenomen voor herziening van de

Voorgestelde wijzigingen autobelastingen

18 september 2024

Vereenvoudiging van de voertuigclassificaties

Voorgesteld wordt om voor de autobelastingen aan te

Energiebelastingen

18 september 2024

Wijziging energiebelastingtarieven op aardgas

De energierekening voor aardgas is de afgelopen jaren

Voorstellen dividendbelasting

18 september 2024

Behoud inkoopfaciliteit

In Nederland is de inkoop van aandelen in principe belast met dividendbelasting.

Aanpassingen kindgebonden budget

18 september 2024

Het kabinet stelt een aantal aanpassingen van het kindgebonden budget voor. Het maximumbedrag voor het

Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2025

18 september 2024

Met de Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2024 zijn de volgende maatregelen ingevoerd

Geen fiscale eenheid omzetbelasting wegens gebrek aan financiële verwevenheid

12 september 2024

Een bedrijf, dat facilitaire diensten verleent aan een stichting, meende op basis van een eerdere

Persoonlijke omstandigheden en openheid van zaken leiden tot lagere boete

12 september 2024

Een man kreeg vergrijpboetes opgelegd in verband met ten onrechte in aftrek gebrachte

Einde handhavingsmoratorium Wet DBA per 1 januari 2025

12 september 2024

In 2016 is de Wet Deregulering Beoordeling Arbeidsrelaties (DBA) ingevoerd. Met deze wet zijn de

Het belang van de intentie van de koper van een woning

12 september 2024

Een echtpaar kocht een woning en kort daarna een tweede woning. De vraag was of de verkrijging van beide

Heffingsbevoegdheid over lijfrente-uitkeringen uit Nederland

5 september 2024

Een in België wonende Nederlander was in de jaren 2016 tot en met 2018 buitenlands belastingplichtige

UWV heeft gedifferentieerde premies Werkhervattingskas 2025 vastgesteld

5 september 2024

Het UWV heeft het Besluit gedifferentieerde premie Werkhervattingskas (Whk) 2025 vastgesteld. In 2025

Hof oordeelt over fiscaal inwonerschap van Nederland

5 september 2024

Het antwoord op de vraag naar het fiscale inwonerschap van een land is van groot belang, aangezien het

Het verzwijgen van inkomen bij faillissement liep verkeerd af

5 september 2024

Moeder is persoonlijk failliet verklaard, maar blijft actief door spinninglessen te geven in een

Belasting in Nederland of het buitenland? Rechtbank geeft duidelijkheid

5 september 2024

Wanneer iemand in Nederland woont en in het buitenland werkt, kan zowel belasting worden geheven in

Loonstop ten onrechte opgelegd

29 augustus 2024

Een werkgever heeft een loonstop opgelegd aan een werknemer, die volgens een rapport van de bedrijfsarts

Bekendmaking belastingaanslagen aan ontbonden rechtspersoon

29 augustus 2024

In de Invorderingswet 1990 is bepaald dat de ontvanger een belastingaanslag bekendmaakt door verzending

Vrijstelling piloteninkomen Turkije ten onrechte geweigerd?

29 augustus 2024

Een Nederlandse piloot, werkzaam in Turkije, stelt dat zijn inkomen net als bij het Golfstatenbesluit

Geen verzuimboetes e-commerce tot 1 januari 2025

22 augustus 2024

De staatssecretaris van Financiën heeft de goedkeuring om geen betalingsverzuimboetes op te leggen aan

Werkgever mocht werknemers overplaatsen met beroep op eenzijdig wijzigingsbeding

22 augustus 2024

Wanneer een eenzijdig wijzigingsbeding is overeengekomen, kan de werkgever arbeidsvoorwaarden wijzigen

€ 148 miljoen voor stimulering Nederlandse maakindustrie

22 augustus 2024

De Investeringssubsidie Maakindustrie Klimaatneutrale Economie (IMKE) is bedoeld om het opzetten van

Geen verband tussen ziekte en medisch onderzoek: geen aftrek kosten

22 augustus 2024

Onder voorwaarden komt een belastingplichtige in aanmerking voor aftrek van specifieke zorgkosten. De Wet

Was de inspecteur te laat met een navorderingsaanslag?

22 augustus 2024

Een belastingplichtige heeft over 2016 geen aangifte inkomstenbelasting ingediend. De inspecteur legt

Hof bevestigt correcties inspecteur: aftrekposten niet onderbouwd

22 augustus 2024

In een recente uitspraak heeft Hof Den Bosch in hoger beroep de door de inspecteur aangebrachte

Wettelijke regels berekening WIA-dagloon zijn discriminerend

15 augustus 2024

Een WW- en een WIA-uitkering worden berekend op basis van het dagloon. Dat is het loon, dat in het

Hockeytrainer in btw-soap: heeft de inspecteur het doel gemist?

15 augustus 2024

Een hockeytrainer verzorgt trainingen voor de topsportklas van een middelbare school en stuurt hiervoor

Rechter moet gelegenheid tot herstel bieden als geldigheid machtiging is verstreken

15 augustus 2024

De rechtbank Amsterdam heeft in drie zaken het ingestelde beroep niet-ontvankelijk verklaard omdat de

Loonsanctie terecht opgelegd; bedrijfsarts heeft te weinig onderzoek gedaan

15 augustus 2024

In de Wet WIA is bepaald dat het UWV achteraf beoordeelt of werkgever en werknemer voldoende

Betaalde premie voor buitenlandse AOV als aftrekpost?

15 augustus 2024

Bij het invullen van zijn aangifte inkomstenbelasting heeft een belastingplichtige de premie voor een

Tijdelijke subsidieregeling aanschaf emissieloze touringcars

8 augustus 2024

De subsidieregeling aanschaf emissieloze touringcars stimuleert de aanschaf van nieuwe emissieloze

Prestaties binnen fiscale eenheid omzetbelasting

8 augustus 2024

Het Hof van Justitie EU heeft onlangs een arrest gewezen over de gevolgen voor de heffing van

B&B-eigenaren winnen zaak over kleinschaligheidsinvesteringsaftrek

8 augustus 2024

Een echtpaar, dat gezamenlijk een bed & breakfast (B&B) exploiteert in een vof, heeft in hun

De sleutel tot het behoud van zelfstandigenaftrek

8 augustus 2024

Een juridisch dienstverlener diende een aangifte inkomstenbelasting in over 2019 en claimde daarin de

Terugvragen in andere lidstaat betaalde omzetbelasting

1 augustus 2024

Ondernemers, die in 2023 in een ander EU-land omzetbelasting hebben betaald, kunnen deze terugvragen

Internetconsultatie eenmalig niet-indexeren maximum uurprijs kinderopvangtoeslag in 2026

1 augustus 2024

In het Hoofdlijnenakkoord is afgesproken om de maximum uurprijzen voor de kinderopvangtoeslag eenmalig

Verhoging budget en tweede openstelling AanZet

1 augustus 2024

De minister van I en W heeft de subsidieregeling voor de aanschaf van zero-emissietrucks (AanZET)

Hoge Raad oordeelt over btw-heffing voor besnijdenissen

25 juli 2024

In een recente uitspraak heeft de Hoge Raad geoordeeld over de toepassing van de vrijstelling van btw

Ondernemer betrapt op drugshandel: hof bevestigt redelijkheid schatting inspecteur

25 juli 2024

Een ondernemer wordt geconfronteerd met een navorderingsaanslag nadat de inspecteur heeft ontdekt dat de

Miljoenen uit de greep van de Belastingdienst: moet de zoon erfbelasting betalen?

25 juli 2024

Erfbelasting wordt geheven van de nalatenschap van iemand die ten tijde van zijn overlijden in Nederland

Geen ingekomen werknemer

25 juli 2024

Voor de toepassing van de 30%-regeling is vereist dat de werknemer kwalificeert als ingekomen werknemer.

Analyse arresten Hoge Raad box 3

25 juli 2024

Onlangs heeft de Hoge Raad geoordeeld dat ook de Wet rechtsherstel box 3 en de Overbruggingswet box 3 het

Waardebepaling recreatieterrein inclusief stacaravans op verhuurde jaarplaatsen

25 juli 2024

Een gemeente heeft bij de bepaling van de WOZ-waarde van een recreatieterrein de waarde van de daarop

Nakijken van scripties en onderwijsvrijstelling

18 juli 2024

Een ondernemer biedt als dienst aan het nakijken van scripties voor studenten. De ondernemer stelt dat

Flexibele kapitalisatiefactoren bij WOZ-waardebepaling

18 juli 2024

Op 31 juli 2020 heeft de heffingsambtenaar van de gemeente Amsterdam de WOZ-waarden voor het jaar 2019

Dienstverlening hospice niet te vergelijken met hotel

18 juli 2024

In de btw-richtlijn is bepaald dat de lidstaten vrijstelling verlenen voor ziekenhuisverpleging en

Toepassing werktuigenvrijstelling op zonnepanelen

18 juli 2024

Een ondernemer huurt het dak van een distributiecentrum om daarop zonnepanelen (hierna: PV-installatie)

Vooruitbetaling collegegeld ter verkrijging verblijfsvergunning

18 juli 2024

In een procedure over de aftrek van scholingskosten heeft de staatssecretaris van Financiën beroep in

Verbouwing leidt niet tot nieuw gebouw

11 juli 2024

Bij de verkrijging van in Nederland gelegen onroerende zaken is overdrachtsbelasting verschuldigd. Er

Onderzoek gevolgen beperking vrijstelling groen beleggen per 1 januari 2025

11 juli 2024

Bij de behandeling van het Belastingplan 2024 heeft de Tweede Kamer een amendement aangenomen om de

Is de vervangingswaarde van bedrijfspanden in- of exclusief btw?

11 juli 2024

Een eigenaar van een hotel in aanbouw ontving van de gemeente Amsterdam een beschikking waarin de

Rioolheffing voor een jaarplaats op een camping?

11 juli 2024

De eigenaar van een caravan heeft een jaarplaats gehuurd op een camping in de gemeente Hilvarenbeek. Zijn

Btw bij short-stayverhuur: wat ondernemers moeten weten

11 juli 2024

Een projectontwikkelaar koopt een pand met een winkel op de begane grond en woningen op de bovenliggende

Bedragen kinderbijslag per 1 juli 2024

4 juli 2024

De bedragen van de Algemene Kinderbijslagwet worden halfjaarlijks gewijzigd. Met ingang van 1 juli 2024

Inzage in fiscaal dossier niet voor 1 januari 2026

4 juli 2024

Bij de behandeling van het Belastingplan 2024 is een amendement aangenomen dat belastingplichtigen het

Schadeverzekeraar probeert onder verlegde btw uit te komen

4 juli 2024

Een schadeverzekeraar biedt onder meer autoverzekeringen aan, die binnen de EU de wettelijke

Geen belastingplicht voor Immobilien-Sondervermögen in Nederland

4 juli 2024

Een naar Duits recht opgericht Immobilien-Sondervermögen investeert wereldwijd in onroerende zaken.

Hoge Raad komt met nieuwe uitleg van gering financieel belang voor vergoeding immateriële schade

4 juli 2024

Een persoon probeerde een vergoeding voor immateriële schade te verkrijgen door te stellen dat de

Nieuwe pachtnormen per 1 juli 2024

27 juni 2024

Jaarlijks worden per 1 juli de hoogst toelaatbare pachtprijzen voor akkerbouw- en grasland, tuinland,

Terugbetaling ten onrechte ontvangen vergoeding geen negatief loon

27 juni 2024

De rechtbank Gelderland heeft onlangs geoordeeld over de vraag of de terugbetaling van een onterecht

Waardestijging woning belast in box 3?

27 juni 2024

Een inwoner van Duitsland bezit een woning in Nederland. Naar aanleiding van het tumult omtrent box 3

Verlaagd btw-tarief voor verhuur zeiljachten

27 juni 2024

Een ondernemer biedt een 'all-in' jaarabonnement voor zeiljachten aan en meent dat het verlaagde

Consultatie verplichte arbeidsongeschiktheidsverzekering zelfstandigen

20 juni 2024

De minister van SZW heeft een wetsvoorstel voor een verplichte basisverzekering voor

Mag een bestuursorgaan in hoger beroep terugkomen op eerdere ontvankelijkverkaring bezwaar?

20 juni 2024

Hof Amsterdam heeft onlangs geoordeeld over de vraag of een bestuursorgaan in een belastingzaak in de

Inspecteur vernietigt compromis over uitdeling op grond van dwaling

20 juni 2024

Een bv, die zich bezighoudt met projectontwikkeling en de verhuur van onroerende zaken, verkocht in 2017

Villa met praktijkruimte: is de praktijkruimte onderdeel van de woning?

20 juni 2024

Een echtpaar kocht een villa, die voorheen als woonhuis en praktijkruimte van een huisarts diende, en

Fiscale implicaties van afgewaardeerde leningen in bedrijfsfinanciën

20 juni 2024

Een bv verstrekte in 2017 een achtergestelde lening aan een dochtermaatschappij, die zich midden in een

Concurrentiebeding niet langer geldig na wijziging arbeidsovereenkomst

13 juni 2024

Een concurrentiebeding voor een werknemer moet schriftelijk worden vastgelegd om rechtsgeldig te zijn.

Geen fictieve verkrijging op grond van verrekenbeding

13 juni 2024

De Successiewet kent een aantal fictieve erfrechtelijke verkrijgingen. Een van deze verkrijgingen betreft

Rente over bijgeschreven rente eigenwoningschuld is niet aftrekbaar

13 juni 2024

De betaalde rente en kosten van de eigenwoningschuld zijn aftrekbaar. Ook rente, die niet is betaald maar

Vrijstelling van btw bij doorbelasting aansprakelijkheidsverzekering

13 juni 2024

Een ziekenhuis berekent een deel van de aansprakelijkheidsverzekering door aan medisch specialisten. De

Waardebepaling van aanmerkelijk belang bij remigratie

13 juni 2024

Een erflater is in 1991 naar België geëmigreerd. In 1994 heeft hij een aanmerkelijk belang van 50% van de

Recht op aftrek btw op draagconstructie woning en op zonnepanelen bij verhuur woning?

13 juni 2024

Een ondernemer voor de omzetbelasting heeft twee woningen laten bouwen. De ene is bestemd als eigen

Verstrekking op de zaak betrekking hebbend stuk via link naar website

6 juni 2024

De Gemeentewet biedt gemeenten de mogelijkheid om rechten te heffen voor door of vanwege het

Levering verhuurd pand

6 juni 2024

De levering van een nieuw vervaardigde onroerende zaak is van rechtswege belast met omzetbelasting en

Gratis gezonde lunchmaaltijden?

6 juni 2024

Een werkgever heeft in de jaren 2017 en 2018 vanuit de bedrijfskantine gratis gezonde lunchmaaltijden aan

Schade-uitkering na klachtenprocedure beleggingsverzekering

6 juni 2024

Een verzekeringnemer met een beleggingspolis ontvangt na een klachtenprocedure van de verzekeraar een som

Ook de Wet rechtsherstel box 3 is discriminerend

6 juni 2024

De Hoge Raad heeft arrest gewezen in een aantal zaken over de belastingheffing in box 3 na de invoering

Geen cassatie tegen hofuitspraak over invloed vrijgesteld inkomen op ouderenkorting

30 mei 2024

De staatssecretaris van Financiën ziet af van het instellen van beroep in cassatie tegen een uitspraak

Uitstel voor doen aangifte wel of niet verleend?

30 mei 2024

De bevoegdheid van de Belastingdienst om een aanslag inkomstenbelasting vast te stellen vervalt drie jaar

Verkoop woning aan bv tegen (te) hoge prijs. Bevoordeling?

30 mei 2024

Een dga verkoopt in 2015 zijn woning aan zijn bv. Een jaar later verkoopt de bv de woning voor een flink

Btw-teruggave bouw brede school: heeft de gemeente zichzelf in de voet geschoten?

30 mei 2024

Een gemeente heeft een brede school laten bouwen. Het gebouw is bestemd voor twee basisscholen, een

Kabinetsreactie op evaluatie onbelaste reiskostenvergoeding

23 mei 2024

Het ministerie van Financiën heeft onderzoek laten doen naar de onbelaste reiskostenvergoeding in de

Fiscale maatregelen in hoofdlijnenakkoord

23 mei 2024

De formerende partijen hebben een akkoord op hoofdlijnen gesloten, dat als basis dient voor de

Kamerbrief aanpassingen in bedrijfsopvolgingsregeling en doorschuifregeling

23 mei 2024

Bij de behandeling in de Tweede Kamer van het initiatiefwetsvoorstel over de bedrijfsopvolgingsregeling

Openstelling Subsidiemodule Agrarische Bedrijfsadvisering en Educatie

23 mei 2024

In 2023 is de Subsidiemodule Agrarische Bedrijfsadvisering en Educatie (SABE) voor het eerst opengesteld.

Tussentijds beëindigen arbeidsovereenkomst voor bepaalde tijd

16 mei 2024

Een arbeidsovereenkomst voor bepaalde tijd kan alleen tussentijds worden opgezegd als dat recht

Uitvoeringstoetsen amendementen op Belastingplan 2024

16 mei 2024

De staatssecretaris van Financiën heeft de uitvoeringstoetsen bij de amendementen op het Belastingplan

Dien Gecombineerde opgave uiterlijk 15 mei in

13 mei 2024

De Gecombineerde opgave zal uiterlijk 15 mei ingediend moeten worden. De in het verleden geldende

Ontwerpbesluit met uurprijzen kinderopvang 2025

8 mei 2024

De minister van SZW heeft een ontwerpbesluit met aanpassingen in de kinderopvangtoeslag voor

Onbekwaamheid werknemer geen dringende reden voor ontslag op staande voet

8 mei 2024

Ontslag op staande voet is een uiterste maatregel en moet daarom aan strenge voorwaarden voldoen. Het

Niet-verhuurde woning in box 3

8 mei 2024

Een inwoner van Zweden is eigenaar van een woning in Nederland. De woning is puur voor eigen gebruik en

Geen ingekomen werknemer

2 mei 2024

De 30%-regeling is op verzoek van toepassing op een ingekomen werknemer met een specifieke deskundigheid,

Vaststelling rendementspercentage box 3 banktegoeden en schulden voor 2023

2 mei 2024

Op een moment, waarop een groot deel van de belastingplichtigen de aangifte IB voor het jaar 2023 heeft

Verkoop woningbouwkavels belast met btw?

30 april 2024

Een tuinbouwer zag zich door een wijziging van het bestemmingsplan gedwongen om zijn activiteiten te

Proceskostenvergoeding

30 april 2024

Een belanghebbende is het niet eens met de toegekende proceskostenvergoeding en gaat in beroep.

Was een verbouwing zo ingrijpend dat in wezen nieuwbouw is ontstaan?

30 april 2024

Een ondernemer heeft een pand gekocht nadat dit was verbouwd tot hotel. De vraag is of de aanpassingen

Geen extra verhoging minimumloon per 1 juli, wel indexering

25 april 2024

De Eerste Kamer heeft het wetsvoorstel met een extra verhoging van het wettelijke minimumloon per 1 juli

Kabinet wil verbod op contante betalingen boven € 3.000

25 april 2024

Het wetsvoorstel plan van aanpak witwassen omvat een verbod op contante betalingen boven € 3.000.

Kamerbrief over toekomstig stelsel box 3

25 april 2024

De staatssecretaris van Financiën heeft een brief aan de Tweede Kamer gestuurd over de ontwikkelingen

Alternatieve dekkingsopties voor maatregelen uit Belastingplan 2024

18 april 2024

Bij de behandeling van het Belastingplan 2024 heeft de Eerste Kamer inhoudelijke bezwaren geuit tegen

Aanpassing besluit internationale waardeoverdracht van pensioen

18 april 2024

Naar aanleiding van twee arresten van het Hof van Justitie EU heeft de staatssecretaris van Financiën een

Loon of schenking?

18 april 2024

Loon is een ruim begrip en omvat alles wat uit een dienstbetrekking wordt genoten. Vergoedingen en

Gevolgen verliesverrekening voor aanslag waarmee verlies is verrekend

18 april 2024

Een ondernemer leed in 2018 verlies. De inspecteur heeft het vastgestelde verlies bij beschikking

Fiscale risico’s bij schuiven met panden: wat u moet weten

18 april 2024

In de complexe wereld van belastingen en onroerend goed kan het schuiven met panden aanzienlijke fiscale

Verdeling van aftrekposten door fiscale partners kan later aangepast worden

18 april 2024

Een echtpaar woonde met hun twee kinderen in een eigen woning. De eigen woning is gefinancierd met een

We hebben geweldig nieuws!

15 april 2024

We hebben geweldig nieuws!

We hebben onze dienstverlening uitgebreid met een nieuwe dienst:

Leaseopties

Herinvesteringsreserve voor afsluitvergoeding niet mogelijk

11 april 2024

De boekwinst, die een ondernemer behaalt bij de vervreemding van een bedrijfsmiddel, is belast. De

Moeten alle op de zaak betrekking hebbende stukken worden opgestuurd?

11 april 2024

De heffingsambtenaar heeft een aanslag onroerendezaakbelastingen opgelegd. De belanghebbende is het met

Fiscale migratie: waar is thuis?

11 april 2024

Een belastingplichtige emigreerde in 2015 naar Duitsland, althans dat meent hij. De inspecteur stelt

Omvang administratie- en bewaarplicht ondernemers

11 april 2024

Tijdens een boekenonderzoek bij een ondernemer heeft de inspecteur verzocht om inzage in de

Internetconsultatie aanpassing kavelruilvrijstelling overdrachtsbelasting

11 april 2024

Er geldt een vrijstelling van overdrachtsbelasting voor de verkrijging van grond in het kader van een

Regelgeving scheuren grasland

11 april 2024

Voor het scheuren, doodspuiten of vernietigen van grasland gelden afhankelijk van de grondsoort

Verblijfkosten internationaal transport

4 april 2024

Transportondernemers, die meerdaagse internationale ritten maken, kunnen een vast bedrag per gereden dag

Omvang terbeschikkingstelling

4 april 2024

De opbrengst van de terbeschikkingstelling van vermogensbestanddelen aan een vennootschap, waarin de

Supermarktsaga: een rammelende kas

4 april 2024

Een belastingplichtige exploiteerde vijf avondwinkels en een supermarkt met slagerij. Tijdens een

Fiscaal kat-en-muisspel

4 april 2024

Een belastingplichtige doet aangifte voor de inkomstenbelasting, waarbij hij de tegoeden op buitenlandse

Belastingdienst houdt administrateur ten onrechte aansprakelijk voor belastingfraude van bv

4 april 2024

De administratie van een failliete bv bevat een creditfactuur van bijna € 500.000 inclusief btw.

Evaluatie landbouwvrijstelling

28 maart 2024

Onlangs is een periodieke evaluatie van de landbouwvrijstelling uitgevoerd. Het rapport van de evaluatie

Toepassing bedrijfsopvolgingsregeling na splitsing concern

28 maart 2024

De bedrijfsopvolgingsregeling houdt in dat op verzoek een voorwaardelijke vrijstelling van schenk- of

Wijziging civiel bewijsrecht

28 maart 2024

Het bewijsrecht omvat de regels voor het moment en de manier waarop partijen in een civiele procedure

Naheffing parkeerbelasting terecht opgelegd?

28 maart 2024

Een gebeurtenis in Almere werpt licht op een interessante fiscale kwestie omtrent parkeerbelasting en

Hoe een foutje in een managementovereenkomst de inspecteur bijna in de kaart speelde

21 maart 2024

De inspecteur heeft aan een bv naheffingsaanslagen loonheffingen opgelegd vanwege vermeende

Renteroulette: gekibbel om een lening van de bv

21 maart 2024

Een belastingplichtige heeft twee leningen afgesloten voor de aanschaf van een eigen woning. Eén

Navordering omdat meer dan 100% van de negatieve inkomsten uit de eigen woning is aangegeven

21 maart 2024

De Belastingdienst mag een navorderingsaanslag opleggen wanneer aanvankelijk te weinig belasting is

Wetsvoorstel Toezicht gelijke kansen bij werving en selectie geldt niet voor kleinere werkgevers

21 maart 2024

Bij de Eerste Kamer is het wetsvoorstel Toezicht gelijke kansen bij werving en selectie in behandeling.

Verzoek vaststelling TEK kan worden ingediend

14 maart 2024

De regeling Tegemoetkoming energiekosten (TEK) was een subsidieregeling voor energie-intensieve

Werkelijk behaald rendement box 3 niet inzichtelijk gemaakt: geen rechtsherstel

14 maart 2024

De Hoge Raad heeft in het Kerstarrest geoordeeld dat de belastingheffing in box 3 van de

Hof Den Bosch stelt prejudiciële vragen over vergoeding van immateriële schade

14 maart 2024

Bij overschrijding van de redelijke termijn voor de behandeling van een zaak heeft de belanghebbende

Verdubbeling onroerendezaakbelasting: mag dit zomaar?

14 maart 2024

De eigenaar van meerdere niet-woningen in Vlaardingen schrikt wanneer hij zijn jaarlijkse aanslag

Opgave uitbetaalde bedragen aan derden bij toepassing verleggingsregeling btw

14 maart 2024

De Wet IB 2001 maakt het mogelijk om administratieplichtigen te verplichten om gegevens betreffende aan

Tijdstip opleggen aanslag schenkbelasting

7 maart 2024

De Algemene Wet inzake Rijksbelastingen bepaalt dat de bevoegdheid om een aanslag vast te stellen drie

Wetsvoorstel modernisering concurrentiebeding in consultatie

7 maart 2024

Het Wetsvoorstel modernisering concurrentiebeding is op 4 maart 2024 gepubliceerd voor

Openstelling SDE++ 2024

7 maart 2024

De Stimuleringsregeling Duurzame Energieproductie en Klimaattransitie (SDE++) is een subsidieregeling,

Geen grondslag voor demotie werknemer

7 maart 2024

Een procedure voor de kantonrechter had betrekking op de vraag of de werkgever terecht aan een werknemer

Te hoge teruggaaf btw en vertrouwensbeginsel

7 maart 2024

Een vrouw liet in 2019 op haar nieuwbouwwoning zonnepanelen aanleggen en vroeg de btw terug. Dit was tot

Eigen bijdrage personeelsvoorziening en drempelbedrag BUA

29 februari 2024

Ondernemers voor de omzetbelasting hebben recht op aftrek van de omzetbelasting die door andere

Financieel belang geen aanleiding verlaging vergoeding van immateriële schade

29 februari 2024

Bij overschrijding van de redelijke termijn voor behandeling van een zaak kan de belanghebbende vragen om

Verbouwing voor rekening bv was uitdeling van winst aan dga

29 februari 2024

Een bv exploiteerde een veehouderij. De bv heeft in 2012 een woning gekocht voor haar dga, die woonde in

Tegen afspraak in privé rijden met auto van de zaak reden voor ontbinding

29 februari 2024

De rechtbank heeft op verzoek van een werkgever de arbeidsovereenkomst van een werknemer ontbonden wegens

Schenking bij aangaan huwelijkse voorwaarden?

29 februari 2024

Een man en een vrouw zijn al drieëndertig jaren elkaars geliefden, maar tot een huwelijk was het nog

Portemonneevrij pauzedrankje belast tegen laag btw-tarief

29 februari 2024

Een theater biedt de bezoekers in de pauze een alcoholhoudend drankje aan. De vraag is of het

Beantwoording vragen over fiscale ontwikkelingen grenswerkers

22 februari 2024

De staatssecretaris van Financiën heeft vragen beantwoord die door de vaste commissie voor Sociale Zaken

Salderingsregeling zelfopgewekte stroom blijft

22 februari 2024

De Eerste Kamer heeft het wetsvoorstel, waarmee de salderingsregeling voor kleinverbruikers van

Koolstofcorrectie aan buitengrens EU

22 februari 2024

Op 1 oktober 2023 is het Carbon Border Adjustment Mechanism (CBAM) in werking getreden. Het CBAM is een

Toepassing ketenregeling arbeidsovereenkomsten bepaalde tijd na afloop bbl-overeenkomst

22 februari 2024

De ketenregeling van het Burgerlijk Wetboek bepaalt wanneer elkaar opvolgende arbeidsovereenkomsten voor

Kamervragen fiscale gevolgen EU-richtlijn DAC 7

22 februari 2024

Op grond van de Europese richtlijn DAC 7 moeten online platforms de persoonsgegevens van verkopers

Grond opknippen in postzegelperceeltjes

22 februari 2024

Een belastingplichtige heeft in privé percelen bosgrond gekocht, die hij opknipte de percelen in

Bestuurders aansprakelijk voor belastingfraude

22 februari 2024

De bestuurders van enkele bv’s zijn door de Belastingdienst persoonlijk aansprakelijk gesteld wegens het

Belang van volmacht in (hoger) beroep: een juridische les

22 februari 2024

De heffingsambtenaar van de Belastingsamenwerking Gouwe-Rijnland legt een voorlopige aanslag

Kamervragen voordelen familiehypotheek

15 februari 2024

De staatssecretaris van Financiën heeft Kamervragen beantwoord over een artikel in de media van De

Tijdelijke baan verhindert toepassing 30%-regeling

15 februari 2024

Een van de voorwaarden voor toepassing van de 30%-regeling is dat de werknemer uit een ander land is

Conclusie AG: ook Wet rechtsherstel box 3 is ondeugdelijk

15 februari 2024

De belastingheffing in box 3 blijft de gemoederen bezighouden. Nadat de Hoge Raad in het zogenaamde

Conclusie AG in procedure box 3 na inwerkingtreding Wet rechtsherstel box 3

15 februari 2024

De belastingheffing in box 3 blijft de gemoederen bezighouden. Nadat de Hoge Raad het zogenaamde

Melding uitbetalingen aan derden bij factuur met btw verlegd

8 februari 2024

De Wet IB 2001 maakt het mogelijk om administratieplichtigen te verplichten om gegevens betreffende aan

Geen nieuw feit vereist voor tweede navordering na aanpassing verdeling inkomsten box 3

8 februari 2024

De Belastingdienst kan door het opleggen van een navorderingsaanslag corrigeren dat aanvankelijk te

Vervallen voorwaarden internationale waardeoverdracht pensioen

8 februari 2024

Het Hof van Justitie EU heeft op 16 november 2023 twee arresten gewezen over de internationale

Overgenomen vorderingen waren geen schijnleningen

8 februari 2024

Voor het antwoord op de vraag of een geldverstrekking fiscaal als een geldlening of als een

Forfaitaire rendementen banktegoeden en schulden 2023 bekend

1 februari 2024

Het vermogen in box 3 is onderverdeeld in drie vermogenscategorieën: banktegoeden, overige bezittingen en

Onderzoek uitbreiding btw-nultarief zonnepanelen

1 februari 2024

Sinds 1 januari 2023 vallen de levering en installatie van zonnepanelen op of in de onmiddellijke

Startersvrijstelling overdrachtsbelasting levert geen leeftijdsdiscriminatie op

1 februari 2024

Bij de verkrijging van in Nederland gelegen onroerende zaken is in beginsel overdrachtsbelasting

Aftrek premies arbeidsongeschiktheidsverzekering door ander dan verzekeringnemer

1 februari 2024

De op een belastingplichtige drukkende premies voor een arbeidsongeschiktheidsverzekering zijn aftrekbaar

Uitzondering op vrijgestelde verhuur voor vakantievilla

1 februari 2024

De verhuur van onroerende zaken is vrijgesteld van omzetbelasting. Er geldt een uitzondering op deze

Na de zitting ingediend wrakingsverzoek

25 januari 2024

Een partij in een bestuursrechtelijke procedure kan een verzoek om wraking van een of meerdere rechters

Mastertitel op wo-niveau behaald aan hbo-instelling

25 januari 2024

Een van de voorwaarden voor toepassing van de 30%-regeling voor ingekomen werknemers is dat de werknemer

Naheffing omzetbelasting over niet-gefactureerde bedragen

25 januari 2024

Omzetbelasting wordt niet alleen verschuldigd op het moment waarop een factuur wordt uitgereikt. Als geen

Geen recht op aftrek elders belast

18 januari 2024

De bewijslast om aannemelijk te maken dat hij recht heeft op voorkoming van dubbele belasting rust op de

Rentevergoeding over teruggaaf belastingheffing box 3?

18 januari 2024

In het Kerstarrest heeft de Hoge Raad geoordeeld dat de belastingheffing in box 3 in strijd is met het

Arbeidsovereenkomst ex-echtgenote niet ontbonden

18 januari 2024

Een werkgever heeft bij de kantonrechter een verzoek tot ontbinding van de arbeidsovereenkomst met een

Extra verhoging minimumloon per 1 juli 2024

18 januari 2024

Elk half jaar wordt het minimumloon aangepast aan de stijging van de cao-lonen. Bovenop deze

Verlenging en openstelling EZK- en LNV-subsidies

11 januari 2024

De minister van EZK heeft de Regeling nationale EZK- en LNV-subsidies en de Regeling openstelling EZK- en

Legaat is geen schenking

11 januari 2024

Een legaat in een testament is geen schenking, maar een verkrijging krachtens erfrecht. Dat is de

Afscheidsbonus bij verkoop deelneming valt niet onder deelnemingsvrijstelling

11 januari 2024

De deelnemingsvrijstelling in de vennootschapsbelasting is mede van toepassing op kosten ter zake van de

Tarieven en heffingskortingen 2024

4 januari 2024

De tarieven in box 1 van de inkomstenbelasting en voor de loonbelasting zijn in 2024 als

Energielijst 2024 vastgesteld

4 januari 2024

De minister van EZK heeft de Energielijst 2024 vastgesteld. Deze lijst bevat de bedrijfsmiddelen, die bij

Wettelijke rente per 1 januari 2024

4 januari 2024

De wettelijke rente is per 1 januari 2024 verhoogd van 6% naar 7%. De vorige wijziging van de wettelijke

Aanpassing Wet excessief lenen bij eigen vennootschap

4 januari 2024

Op grond van de Wet excessief lenen bij eigen vennootschap wordt het bovenmatige deel van de schulden,

Wijzigingen inkomstenbelasting 2024

4 januari 2024

Het Belastingplan 2024 heeft een aantal wijzigingen in de inkomstenbelasting aangebracht.

Tarief box

Wijzigingen loonbelasting 2024

4 januari 2024

Gebruikelijk loon

Op werknemers met een aanmerkelijk belang (meestal de dga en diens partner) in de

Onzakelijke winstverdeling vof tussen echtgenoten

21 december 2023

De winstverdeling onder de vennoten van een vof dient zakelijk te zijn. Een onzakelijke verdeling komt

Prejudiciële vragen over karakter naheffingsaanslag parkeerbelasting

21 december 2023

De parkeerbelasting is een objectieve belasting. Dat betekent dat bij de heffing geen ruimte is voor de

Belastingplan 2024 grotendeels aangenomen

21 december 2023

De Eerste Kamer heeft ingestemd met het merendeel van de wetsvoorstellen, die samen het Belastingplan

Gewijzigd besluit btw-heffing onroerende zaken

21 december 2023

De staatssecretaris van Financiën heeft een besluit over de heffing van btw bij de levering van

Beschikking fiscale eenheid

14 december 2023

De betekenis van een beschikking fiscale eenheid voor de vennootschapsbelasting is gelegen in de

Overeenkomst met België over vaste inrichting en thuiswerkende werknemers

14 december 2023

Nederland en België hebben een overeenkomst gesloten over de uitleg van het begrip vaste inrichting bij

Per 1 januari 2024 geldende bedragen in de SZW-regelgeving

14 december 2023

De ministers van SZW en voor Armoedebeleid, Participatie en Pensioenen hebben een eerste mededeling

Arbeidskorting, eigenwoningforfait en rendementspercentages box 3

14 december 2023

De staatssecretaris van Financiën heeft enkele bedragen en percentages voor 2024 bekend gemaakt. Het gaat

Toepassing gerichte vrijstellingen voor werknemer met buitenlandse werkgever

7 december 2023

Loon is al hetgeen uit een (vroegere) dienstbetrekking wordt genoten. Vergoedingen en verstrekkingen in

Kamervragen set-aside-regeling en landbouwvrijstelling

7 december 2023

De staatssecretaris van Financiën heeft nadere Kamervragen beantwoord over de set-asideregeling en de

24-weken-eis asielzoekers onderuit gehaald

7 december 2023

In de Wet arbeid vreemdelingen is geregeld dat asielzoekers maximaal 24 weken in een periode van 52 weken

Subsidie nieuwe elektrische auto in 2024 naar € 2.950

7 december 2023

De staatssecretaris van I en W heeft drie subsidieregelingen op het gebied van duurzame mobiliteit

Premies inkomensafhankelijke bijdrage Zorgverzekeringswet 2024

30 november 2023

De minister van VWS heeft de premiepercentages voor de inkomensafhankelijke bijdrage voor de

Extra verhoging maximum uurprijzen kinderopvangtoeslag

30 november 2023

De minister van SZW heeft in een brief aan de Tweede Kamer de extra verhoging van de maximum uurprijzen

Stapsgewijze afschaffing loonkostenvoordeel oudere werknemer

30 november 2023

Het loonkostenvoordeel (LKV) oudere werknemer wordt vanwege de beperkte doeltreffendheid per 1 januari

Valutaresultaat op dividendvordering valt niet onder deelnemingsvrijstelling

23 november 2023

De dividendvordering van een aandeelhouder ontstaat op het moment waarop het bevoegde orgaan van de

AOW-leeftijd bedraagt 67 jaar en drie maanden in 2029

23 november 2023

De minister voor Armoedebeleid, Participatie en Pensioenen heeft de AOW-leeftijd en de leeftijd, waarop

Premiepercentages 2024

23 november 2023

De minister van SZW heeft de premiepercentages en enkele bedragen voor diverse sociale verzekeringen voor

Tot 1 juni 2024 geen verzuimboetes btw e-commerce

16 november 2023

De vrijwillige regeling EU btw e-commerce is bedoeld om internationale verkopen op afstand binnen de EU

Te hoge rente op eigenwoningschuld binnen familie gecorrigeerd

16 november 2023

Of de rente op een lening tussen gelieerde partijen zakelijk is wordt bepaald door een vergelijking met

Toepassing arbeidskorting op arbeidsongeschiktheidsuitkering?

16 november 2023

De arbeidskorting is een heffingskorting, die als doel heeft het bevorderen van de arbeidsparticipatie.

Bedrijfsopvolgingsregeling niet van toepassing op recente uitbreiding van belangen in dochtermaatschappijen

16 november 2023

Voor de schenking of erfrechtelijke verkrijging van ondernemingsvermogen geldt onder voorwaarden een

Vrije ruimte in 2023 hoger dan in 2024

9 november 2023

Vrije ruimte

Uitgangspunt van de werkkostenregeling is dat alle vergoedingen en verstrekkingen aan

Aftrekposten in hoogste tariefschijf in 2023

9 november 2023

Het tarief waartegen de aftrek van ondernemersfaciliteiten, betaalde hypotheekrente en de

Optimaliseer de investeringsaftrek in 2023 en 2024

9 november 2023

Kleinschaligheidsinvesteringsaftrek

De kleinschaligheidsinvesteringsaftrek (KIA) voor investeringen

Aandachtspunten voor de aanmerkelijkbelanghouder

9 november 2023

Dividend

Het tarief voor dividenduitkeringen aan dga’s bedraagt in 2023 26,9%. In 2024 gaat dit tarief

Salaris dga in 2023

9 november 2023

Houders van een aanmerkelijk belang, zoals de dga en zijn partner, zijn wettelijk verplicht om voor hun

Aandachtspunten btw 2023

9 november 2023

Doe tijdig suppletieaangifte

Ondernemers, die hun btw-aangifte over 2023 willen corrigeren of die een

Aandachtspunten jaarafsluiting 2023

9 november 2023

Controleer voor het afsluiten van het boekjaar onderstaande punten:

Loonkostenvoordeel (LKV) oudere

Aandachtspunten belastingheffing in box 3

9 november 2023

Het tarief in box 3 stijgt van 32% in 2023 naar 36% in 2024. De vrijstelling blijft in 2024 € 57.000

Overweeg om vermogen over te hevelen naar de (klein)kinderen

9 november 2023

Erfrecht en erfbelasting

Bij uw overlijden gaat uw vermogen naar uw erfgenamen. De erfgenamen moeten

Premies lijfrentevoorzieningen 2023

9 november 2023

Betaalde premies voor lijfrente-voorzieningen zijn onder voorwaarden aftrekbaar. De premies zijn

Vraag middeling aan bij wisselende inkomens, het kan nog

9 november 2023

Mensen met een sterk wisselend inkomen in box 1 kunnen met een beroep op de middelingsregeling een

Giftenaftrek in 2023

9 november 2023

Voor de aftrek van giften aan het algemeen nut beogende instellingen en aan steunstichtingen SBBI geldt

Aandachtspunten vennootschapsbelasting 2023

9 november 2023

Tarieven

De vennootschapsbelasting kent twee tarieven. Het lage tarief is van toepassing over de eerste

NHG-grens 2024 vastgesteld

2 november 2023

De Nationale Hypotheek Garantie (NHG) is een vangnet voor mensen, die door bijzondere omstandigheden hun

Aangepaste emissiefactoren bij aanpak piekbelasting en Lbv

2 november 2023

Naar aanleiding van recent onderzoek over de werking van emissiearme stalsystemen heeft de minister voor

Belastingplan 2024 door Tweede Kamer

2 november 2023

De Tweede Kamer heeft de wetsvoorstellen van het pakket Belastingplan 2024 aangenomen. Dat ging niet

Ontslag op staande voet vanwege diefstal

26 oktober 2023

Bij het eindigen van een arbeidsovereenkomst op initiatief van de werkgever heeft de werknemer recht op

Loonvordering uitzendkracht jegens opdrachtgever afgewezen

26 oktober 2023

Een werknemer heeft in de jaren 2014 en 2015 via een uitzendbureau bij een opdrachtgever gewerkt. In 2018

Nota van wijziging wetsvoorstel Wet fiscaal kwalificatiebeleid rechtsvormen

26 oktober 2023

De staatssecretaris van Financiën heeft een nota van wijziging op het wetsvoorstel fiscale kwalificatie

Vermogen overhevelen naar de (klein)kinderen?

24 oktober 2023

Bij uw overlijden gaat uw vermogen naar uw erfgenamen. De erfgenamen moeten over hun aandeel in de

Giften

24 oktober 2023

Voor de aftrek van giften aan het algemeen nut beogende instellingen en aan steunstichtingen SBBI geldt

Tweede nota van wijziging Belastingplan 2024

19 oktober 2023

De staatssecretaris van Financiën heeft een tweede nota van wijziging op het wetsvoorstel Belastingplan

Buitenlandbijdrage zorgverzekeringswet

19 oktober 2023

In het buitenland wonende personen, die een pensioen uit Nederland ontvangen en op grond van een Europese

Hoge Raad stelt prejudiciële vragen over aansprakelijkheid voor omzetbelastingschulden

19 oktober 2023

In de Invorderingswet is bepaald dat de bestuurder van een rechtspersoon hoofdelijk aansprakelijk is voor

Wel indexatie, maar geen verdere verhoging vrijwilligersvergoeding

12 oktober 2023

De staatssecretaris van Financiën heeft bij de behandeling van het Belastingplan 2023 in de Eerste Kamer

Kamerbrief houdbaarheid Wet rechtsherstel box 3

12 oktober 2023

In het zogeheten Kerstarrest oordeelde de Hoge Raad dat het stelsel dat sinds 2017 in box 3 gold, in

Minimumuurloon per 1 januari 2024

12 oktober 2023

Per 1 januari 2024 wordt het wettelijke minimumloon vervangen door een minimumuurloon. Na de

Wijziging Leidraad Invordering

5 oktober 2023

De staatssecretaris van Financiën heeft de Leidraad Invordering 2008 gewijzigd. De einddatum van de

Constatering, dat de redelijke termijn is overschreden, volstaat bij gering financieel belang

5 oktober 2023

Wanneer de redelijke termijn voor de behandeling van een procedure in belastingzaken is overschreden, kan

Proeftijd in opvolgende arbeidsovereenkomst

5 oktober 2023

Bij het aangaan van een arbeidsovereenkomst voor bepaalde tijd van langer dan zes maanden en korter dan

Voorstel Wet werken waar je wilt verworpen

5 oktober 2023

De Eerste Kamer heeft het wetsvoorstel Wet werken waar je wilt verworpen. Dat voorstel gaf werknemers het

Tweede Kamer wil veel aanpassingen in Belastingplan 2024

28 september 2023

Bij de Algemene Politieke Beschouwingen heeft de Tweede Kamer een groot aantal moties aangenomen met

Conclusie A-G over belastingheffing in box 3

28 september 2023

De Advocaat-Generaal (A-G) bij de Hoge Raad heeft een conclusie gewijd aan een procedure over de

Zelfstandigenaftrek en mkb-winstvrijstelling 2024

21 september 2023

Voor ondernemers is er geen goed nieuws. De zelfstandigenaftrek daalt van € 5.030 in 2023 naar

Verlaging energie-investeringsaftrek

21 september 2023

In dit Belastingplan wordt voorgesteld om per 1 januari 2024 het aftrekpercentage van de

Verruiming vrijstelling OV-abonnementen en voordeelurenkaarten

21 september 2023

Voorgesteld wordt om het privégebruik van een door de werkgever vergoede of verstrekte OV-kaart of

Algemeen btw-tarief op agrarische goederen en diensten

21 september 2023

Voor de leveringen van bepaalde agrarische goederen geldt het verlaagde tarief van de omzetbelasting. De

Belastingplan 2024

21 september 2023

Hoewel het kabinet demissionair is en het Belastingplan dus beleidsarm, is het totale pakket aan

Tarieven en heffingskortingen

21 september 2023

Het tarief in de eerste schijf van box 1 van de inkomstenbelasting wijzigt marginaal van 36,93 naar

Aanpassingen box 3

21 september 2023

Twee vermogensbestanddelen in box 3, die nu onder de categorie overige bezittingen vallen met het

Verhoging vrijstelling reiskostenvergoeding

21 september 2023

De onbelaste reiskostenvergoeding is een gerichte vrijstelling in de loonbelasting. Op basis van deze

Afschrijvingsbeperking gebouwen

21 september 2023

Ondernemers en resultaatgenieters kunnen alleen afschrijven op een gebouw als de boekwaarde daarvan hoger

Verruiming herinvesteringsreserve

21 september 2023

Belastingheffing over de boekwinst, die wordt behaald bij de vervreemding van een bedrijfsmiddel, kan

Inkomensafhankelijke combinatiekorting (IACK)

21 september 2023

De IACK is een heffingskorting voor alleenstaanden of minstverdienende partners die arbeid en zorg voor

Fiscale klimaatmaatregelen glastuinbouw

21 september 2023

Dit wetsvoorstel bevat drie maatregelen voor de glastuinbouwsector. Het betreft:

het afschaffen van de

Bedrijfsopvolgingsregelingen

21 september 2023

Doel van de fiscale bedrijfsopvolgingsregelingen is te voorkomen dat belastingheffing bij reële

Fiscale beleggingsinstelling

21 september 2023

Een fiscale beleggingsinstelling (fbi) is subjectief belastingplichtig voor de vennootschapsbelasting. De

Aanpassingen kindgebonden budget

21 september 2023

Het kabinet stelt een aantal aanpassingen van het kindgebonden budget voor:

Het maximumbedrag voor het

Verplicht vanggewas na snijmaïs in NV-gebieden

14 september 2023

Op zand- en lössgronden geldt al jarenlang de verplichting een vanggewas te telen na snijmaïs.

Geen vergoeding verletkosten als zitting niet persoonlijk is bijgewoond

14 september 2023

In het Besluit proceskosten bestuursrecht is geregeld dat een belanghebbende aanspraak kan maken op

Voorlopig ontwerp Wet werkelijk rendement box 3

14 september 2023

De staatssecretaris van Financiën heeft een ontwerp van de Wet werkelijk rendement box 3 ter consultatie

Wie is afnemer van prestatie?

14 september 2023

Een ondernemer kan de omzetbelasting, die door andere ondernemers aan hem voor door hen verrichte

Energielijst 2023 tussentijds uitgebreid

7 september 2023

De lijst met bedrijfsmiddelen die in aanmerking komen voor de energie-investeringsaftrek (EIA) is

Kamerbrief inhoud Belastingplan 2024

7 september 2023

De staatssecretaris van Financiën heeft een brief naar de Tweede Kamer gestuurd over de inhoud van het

Besluit belastingplicht van stichtingen en verenigingen

31 augustus 2023

De staatssecretaris van Financiën heeft een besluit met beleid over de belastingplicht voor de

Toestemming ontslag te vroeg gevraagd voor compensatie transitievergoeding

31 augustus 2023

Bij de beëindiging van de onderneming van een natuurlijke persoon vanwege diens pensionering wordt

Terugvragen in ander EU-land betaalde omzetbelasting

31 augustus 2023

Ondernemers, die in 2022 in een ander EU-land btw hebben betaald, kunnen deze btw terugvragen wanneer zij

Subsidieregeling duurzaam maatschappelijk vastgoed

31 augustus 2023

Een belangrijk doel uit het Klimaatakkoord is vermindering van de CO2-uitstoot. Deze vermindering moet

Verhoging brandstofaccijns per 1 januari 2024

31 augustus 2023

De staatssecretaris van Financiën heeft Kamervragen beantwoord over de hoogte van de brandstofaccijns per

Gemeente dient op verzoek afschrift van gegevens te verstrekken in WOZ-procedure

24 augustus 2023

Op grond van de Wet WOZ dient de gemeentelijke heffingsambtenaar op verzoek een afschrift te verstrekken

Volgorde van verrekening belasting- en heffingskorting

24 augustus 2023

Uit de Wet IB 2001 volgt dat de verschuldigde inkomstenbelasting over een kalenderjaar bestaat uit de som

Vermogensetikettering weinig zakelijk gebruikte auto

24 augustus 2023

Volgens de regels van vermogensetikettering bepaalt een ondernemer zelf binnen redelijke grenzen of hij

Woon-werkverkeer met auto van de zaak voor omzetbelasting

24 augustus 2023

De Hoge Raad heeft in 2017 vier arresten gewezen in massaalbezwaarprocedures over de omvang van het

Verkorting loondoorbetalingsplicht AOW-gerechtigde werknemers

17 augustus 2023

Op 1 januari 2016 is de Wet werken na de AOW-gerechtigde leeftijd ingegaan. Deze wet is bedoeld om het

Verduisterde bedragen vormden resultaat uit werkzaamheid

17 augustus 2023

De belastingrechter dient in een procedure over een belastingaanslag op basis van de fiscale bewijsregels

Winst bij verkoop perceel grond niet belast als resultaat uit werkzaamheid

17 augustus 2023

Het inkomen uit werk en woning wordt belast in box 1 van de inkomstenbelasting. Onderdeel van het inkomen

Conclusie AG aanwijzing als eindheffingsbestanddeel

10 augustus 2023

Binnen de werkkostenregeling kan de werkgever vergoedingen en verstrekkingen aanwijzen als

Verrekening opleidingskosten toegestaan bij niet verplichte scholing

10 augustus 2023

Een werkgever en een werknemer zijn een studiekostenregeling overeengekomen. Volgens deze regeling diende

Bouwterrein of niet?

10 augustus 2023

Voor bouwterreinen geldt een uitzondering op de vrijstelling van omzetbelasting voor de levering van

Bandbreedte uurloon jeugd-LIV 2023

3 augustus 2023

Een werkgever komt in aanmerking voor het minimumjeugdloonvoordeel (jeugd-LIV) als het gemiddelde uurloon

Gewijzigde STAP-regeling gepubliceerd

3 augustus 2023

De ministers van SZW en van OCW hebben begin juli in een brief aan de Tweede Kamer meegedeeld dat het

Kaderovereenkomst grensoverschrijdend telewerk

3 augustus 2023

Grensoverschrijdend thuiswerk is sinds de COVID-19-pandemie in omvang toegenomen. Tijdens de pandemie

Uitstel inwerkingtredingsdatum bedrag ineens

27 juli 2023

Onderdeel van het nieuwe pensioenstelsel is de mogelijkheid om een deel van het pensioenkapitaal ineens

Geen bewijs voor kunstmatig geregistreerd partnerschap

27 juli 2023

Het aangaan van een geregistreerd partnerschap of een huwelijk heeft tot gevolg dat de betrokkenen

Geen verhoogde schenkingsvrijstelling bij kruislings schenken

27 juli 2023

Tot en met 2022 gold een hoge eenmalige vrijstelling van schenkbelasting voor schenkingen ten behoeve van

Werknemer gehouden aan concurrentiebeding

27 juli 2023

Een concurrentiebeding beperkt een werknemer in zijn mogelijkheden om bij een andere werkgever in dienst